Gerenciar a cobrança de dívidas pode ser um desafio constante para as empresas, especialmente quando se trata de pagamentos em atraso que se acumulam de um mês para outro. A taxa de rolagem, ou roll rate, é um indicador crucial para entender e controlar esse problema, auxiliando a empresa a manter a saúde financeira e evitar surpresas desagradáveis no fluxo de caixa.

Compreender e calcular o roll rate permite que as empresas identifiquem ineficiências em suas estratégias de cobrança e tomem medidas corretivas rapidamente. Neste artigo, você aprenderá o que é a taxa de rolagem, sua importância, como calculá-la e as melhores práticas para reduzi-la, garantindo um controle financeiro mais eficaz.

O que é a taxa de rolagem (roll rate) na cobrança?

A taxa de rolagem, ou roll rate, é um indicador fundamental na gestão de cobranças que mede a proporção de pagamentos em atraso que migram de um mês para outro, oferecendo uma visão clara da evolução das dívidas ao longo do tempo.

Para ilustrar, imagine que o valor total de dívidas a recuperar em fevereiro de 2024 é de R$ 30 mil. Se, desse total, R$ 3 mil (10%) não forem pagos no mês, esses valores são considerados como “rolados” para o mês seguinte. Portanto, o roll rate nesse caso seria de 10%.

Uma taxa de rolagem baixa é desejável, pois indica que a maioria das dívidas está sendo paga no prazo, refletindo a eficiência das estratégias de cobrança.

Portanto, quanto menor o roll rate, melhor, pois demonstra que a empresa está conseguindo gerenciar a inadimplência de forma eficaz e reduzir o acúmulo de dívidas não pagas ao longo dos meses.

Qual é a importância da taxa de rolagem?

A taxa de rolagem é um indicador vital para qualquer empresa que lida com a cobrança de dívidas, pois revela a eficácia das estratégias de cobrança e a saúde financeira da carteira de clientes. Este indicador é essencial porque fornece uma visão clara sobre a capacidade da empresa de receber pagamentos dentro do prazo estipulado.

Uma baixa taxa de rolagem é desejável, pois indica que a maioria das dívidas está sendo paga pontualmente, minimizando o risco de inadimplência prolongada. Isso significa que a empresa consegue manter um fluxo de caixa saudável, garantindo que os recursos financeiros estejam disponíveis para outras operações e investimentos.

Também, o roll rate auxilia as empresas a identificar e corrigir rapidamente problemas nas suas estratégias de cobrança. Ao monitorar este indicador, as empresas podem ajustar suas abordagens para melhorar a recuperação de dívidas e evitar que a carteira de clientes envelheça, o que pode levar a maiores perdas financeiras.

Como a taxa de rolagem afeta o fluxo de caixa da empresa?

Quando as dívidas migram de um mês para o outro devido a pagamentos não realizados, isso pode desestabilizar o fluxo de caixa previsto, causando uma série de problemas financeiros.

Um dos principais efeitos de uma alta taxa de rolagem é o desajuste entre as entradas e saídas de caixa. Quando uma empresa espera receber um determinado valor em um dia específico e esse pagamento não é efetuado, as obrigações financeiras previstas para essa data, e para os dias subsequentes, podem não ser cumpridas como planejado.

Isso pode resultar em atrasos no pagamento de fornecedores, salários e outras despesas operacionais, gerando um efeito cascata que compromete a saúde financeira da empresa.

Além disso, a inadimplência permanente, onde os valores não são recuperados, reduz diretamente o lucro do negócio. Os recursos que deveriam ser reinvestidos ou utilizados para expansão ficam comprometidos, limitando o crescimento e a competitividade da empresa no mercado.

Mesmo que o pagamento seja apenas adiado e eventualmente realizado, haverá um custo associado ao desfalque temporário no caixa. A empresa pode precisar recorrer a linhas de crédito ou utilizar reservas de emergência para cobrir o déficit, implicando em custos adicionais com juros e taxas financeiras.

Como calcular a taxa de rolagem na gestão de cobrança?

Calcular a taxa de rolagem é fundamental para a gestão eficaz da cobrança e para garantir que a carteira de dívidas da empresa não envelheça. O processo de cálculo é simples e direto, e envolve a identificação dos valores que não foram pagos no mês corrente e que, portanto, migram para o próximo mês.

Para calcular a taxa de rolagem, siga os seguintes passos:

- Determine o valor total das dívidas a serem cobradas no mês corrente: esse é o montante total que a empresa esperava receber durante o mês. Por exemplo, se a empresa tinha R$ 50.000 em dívidas a serem cobradas em maio, esse é o valor inicial para o cálculo.

- Identifique os valores que não foram pagos e que rolaram para o próximo mês: após o final do mês, verifique quanto desse valor total não foi efetivamente pago e será transferido para o mês seguinte. Suponha que, dos R$ 50.000, R$ 5.000 não foram pagos em maio e serão cobrados novamente em junho.

- Calcule a taxa de rolagem: o roll rate é a proporção do valor que não foi pago em relação ao total de dívidas do mês. Use a seguinte fórmula:

Taxa de Rolagem = (valor que rolou para o próximo mês ÷ valor total das dívidas a serem cobradas) x 100

- Interprete os resultados: uma taxa de rolagem de 10% indica que 10% das dívidas de maio não foram pagas e migraram para junho. Quanto menor essa taxa, melhor, pois indica que a maioria dos pagamentos foi realizada no mês corrente, minimizando a quantidade de dívidas que envelhecem.

Quais estratégias podem reduzir a taxa de rolagem na cobrança?

Para conseguir reduzir a taxa de rolagem, a estratégia mais eficiente é otimizar o processo de cobrança. Isso envolve uma série de ações coordenadas que visam garantir que os pagamentos sejam realizados dentro do prazo e a inadimplência seja minimizada.

Nesse sentido, plataformas especializadas podem ser de grande ajuda, fornecendo ferramentas e automações que tornam o processo de cobrança mais eficaz.

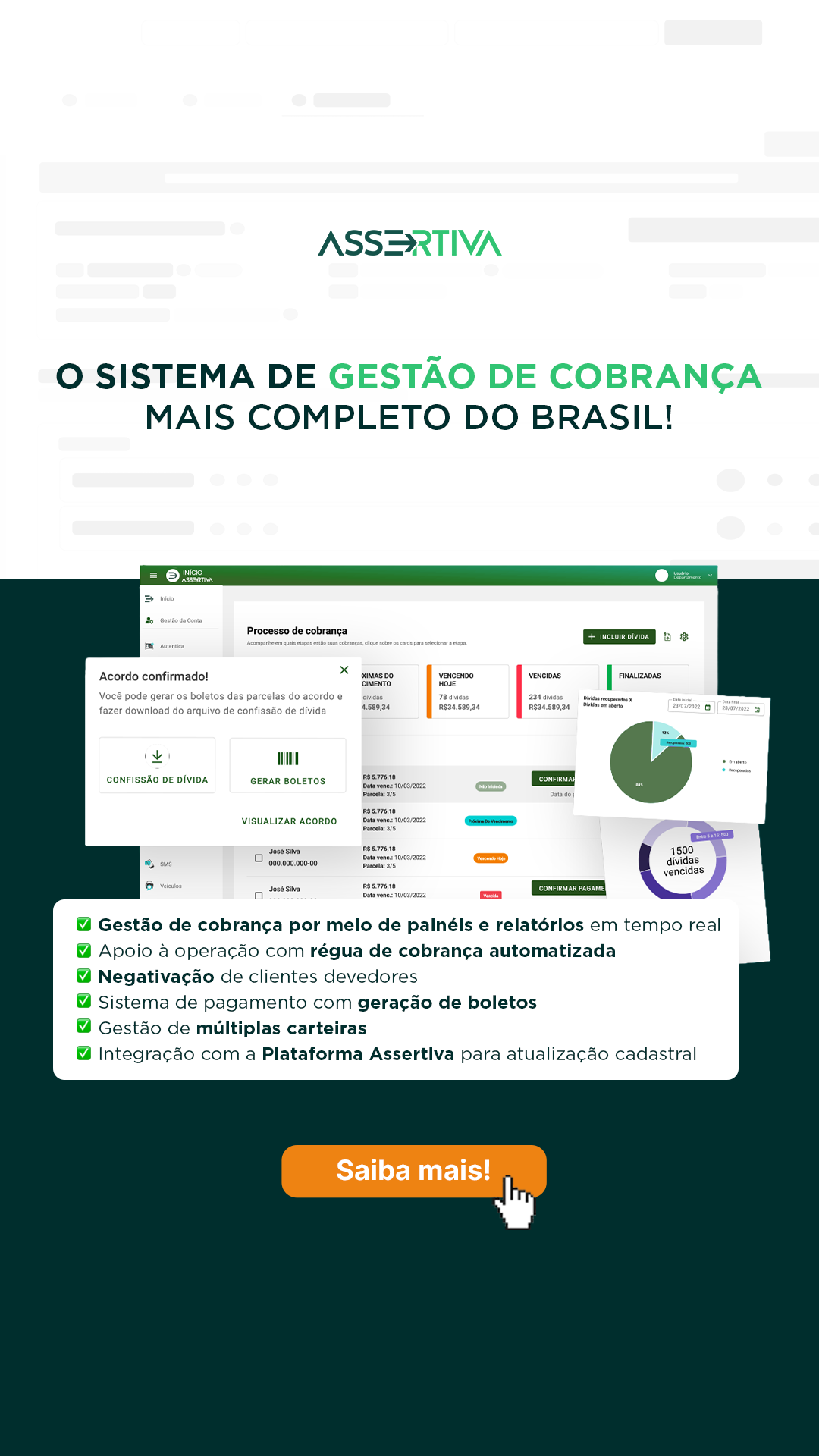

Uma dessas plataformas é o Assertiva Recupere. Este sistema de cobrança utiliza inteligência artificial para ajudar as empresas a automatizar a régua de cobrança, priorizar devedores por seu potencial de pagamento e, consequentemente, reduzir a inadimplência.

Conheça o Assertiva Recupere e transforme seu processo de cobrança.