Para empresas, crédito é algo cobiçado e significa não apenas dinheiro em caixa, mas também oportunidades de investimento, crescimento e até mesmo recuperação de uma crise. Que tal aproveitar essa oportunidade de mercado e aprender como montar uma factoring?

Antes de qualquer outra coisa, vamos conceituar o que é uma factoring?

Em linhas gerais, factoring é uma empresa que assume os créditos recebíveis (contas a receber) de uma empresa cliente, mediante pagamento de parte desse valor.

O benefício para a empresa cliente é dinheiro em caixa, sem a espera e nem o desgaste da cobrança. Para a empresa de factoring, é quase como uma operação de crédito: empresta para obter de volta depois, com “juros”.

Se você está pensando em montar uma empresa de factoring, este guia completo tem por objetivo fornecer todas as orientações, bem como eliminar as principais dúvidas que possam surgir.

Preparado para a jornada ao mundo do factoring?

O que é uma factoring?

Para quem ainda está com muitas dúvidas sobre esse tipo de negócio, saiba que factoring ou fomento mercantil é uma forma de impulsionar o desenvolvimento dos micro, pequenos e médios empreendedores. Com essa manobra, é possível proporcionar uma capitalização do negócio de forma facilitada por meio da compra dos créditos da sua venda a prazo.

Vamos exemplificar: pense naquele comerciante da sua cidade que tem uma loja de sapato na região central. Ele tem por costume realizar vendas a prazo para os consumidores através de um carnê. Neste método ele é responsável por toda a carteira financeira e pela cobrança mês após mês de cada parcela que venha a atrasar. Com o Factoring, esse problema não existe, uma vez que as empresas do ramo compram esta carteira de clientes que esteja em atraso, ou não, e realizam todo o trabalho de cobrança.

Resumindo: uma empresa de fomento mercantil injeta/investe o dinheiro em uma empresa que trabalha com venda a prazo para que o empreendedor tenha uma margem de lucro maior e consiga ver novas possibilidades de crescimento. Lembrando que: uma empresa de factoring não se encontra em nenhum aspecto com bancos e outras instituições financeiras, uma vez que elas não oferecem empréstimos e nem concessão de créditos.

Quais são suas modalidades?

1 – Factoring Convencional

Esta é uma das formas mais praticadas aqui no Brasil. Ela se concretiza por meio de um contrato de fomento mercantil. Este contrato formaliza a aquisição dos direitos de créditos das empresas fomentadas.

2 – Factoring Maturity

Esta modalidade se resume em administrar as contas a receber da empresa que foi fomentada, ou seja, o empreendedor que é dono do crédito não precisa se preocupar com a cobrança das dívidas ativas.

3 – Factoring Trustee

É uma soma do convencional com o maturity. Ele administra as contas a receber da empresa que foi fomentada. Também exerce a função de gerenciamento financeiro.

4 – Factoring Exportação

Nesta modalidade, a operação envolve exportação de bens ou serviços. A operação é intermediada por duas empresas de fomento mercantil que defendem os respectivos interesses das empresas situadas em cada país compreendido na transação.

5 – Factoring Matéria-Prima

Esta modalidade é como se a empresa de fomento mercantil atuasse como uma intermediária entre o cliente, a empresa fomentada e os seus fornecedores de matéria prima. O Factor paga, à vista, o fornecedor e ganha o direito futuro de receber o da contratante o reembolso do valor, além dos lucros colhidos da transformação desta matéria prima. Falando de forma de pagamento, o factoring pode ser dividido em dois tipo:

5.a – Factoring com recursos

É a modalidade em que o reembolso do valor adiantado é obrigatório, caso o devedor não honre com o compromisso. A empresa fomentada tem responsabilidade subsidiária;

5.b – Factoring sem recursos

Espécie na qual o risco do inadimplemento é todo do Factor, ele suporta sozinho as consequências da falta de pagamento.

Quais as atividades de uma factoring?

A empresa de factoring presta serviços para terceiras que, após realizarem a venda de seus produtos e/ou serviços, constatam que precisam de maior musculatura de caixa até que esses créditos sejam compensados e entrem na conta.

Essa necessidade de capital de giro é suprida quando a empresa cliente cede à empresa de factoring essas contas a receber, mediante um “adiantamento” de menor valor, que é acordado entre as partes. Assim, os clientes da empresa contratante se tornam devedores da factoring.

Isso está diretamente ligado à definição essencial de uma factoring: uma empresa de fomento mercantil ou comercial. Fica, assim, definitivamente afastada qualquer dúvida sobre ser ou não uma empresa de crédito (não é).

Por “fomento”, podemos entender algo como “apoio, incentivo, viabilização”. E é exatamente essa a atividade principal de uma factoring: viabilizar a operação financeira de clientes — sempre e exclusivamente pessoas jurídicas — por meio de ações que promovem a liquidez de recursos.

Por se tratar de um tipo de atividade que lida com saúde financeira de organizações, empresas de factoring também possuem em seu portfólio alguns outros serviços, como:

- consultoria financeira e acompanhamento das contas a pagar e receber de pequenas e médias empresas;

- avaliação da situação da empresa com relação às possibilidades de tomada de crédito no mercado financeiro;

- gestão de fornecedores;

- cobrança;

- proteção contra a falta de pagamento pelos clientes.

Como montar uma factoring

Abrir uma empresa de factoring não difere muito dos procedimentos e ações necessários para montar a maioria dos tipos de empresa. Em termos de questões práticas e materiais, pense em itens como:

- Escolha do lugar físico para o escritório;

- Compra de móveis, equipamentos e estrutura em geral;

- Seleção e contratação da equipe.

Um ponto importante a ser observado e transcende a implantação da estrutura material é o planejamento do negócio como um todo — ou seja, o famigerado e importantíssimo plano de negócios de sua empresa de factoring.

Esse planejamento deve conter todas as informações da empresa que será criada, funcionando como um documento de orientações para a implantação, com objetivos, investimentos, custos, pessoal e formas de obtenção de lucro.

Como forma de apoio e suporte àqueles que possuem ou têm a intenção de montar uma empresa de factoring, a Anfac (Associação Nacional de Fomento Comercial) disponibiliza uma série de serviços e documentos orientadores.

Custos para abertura de uma factoring

Também neste caso existem questões que são comuns à abertura de qualquer tipo de empresa. Investimento em estrutura, equipamento e pessoal são fundamentais e entram na conta geral dos custos para a abertura de uma factoring.

Porém, há uma questão importante nesse quesito: fomentar empresas clientes custa dinheiro. E esses recursos fazem parte dos investimentos para o início das operações.

Considerados todos esses fatores, temos que o investimento inicial para a abertura de uma factoring seja a partir de R$ 100 mil a R$ 150 mil, dependendo do planejamento.

Quais os tipos de factoring existentes

Conforme pontuamos anteriormente, a operação de uma empresa de factoring engloba uma atividade principal e algumas outras prestações de serviços adjacentes, que fazem parte do universo financeiro e comercial.

Dessas possibilidades surgem, então, dois tipos diferentes existentes hoje no mercado brasileiro: a factoring convencional e a factoring trustee. Vamos conhecer cada uma destas modalidades?

O que é factoring convencional

A factoring convencional é a mais comum, a qual estamos tratando essencialmente neste guia. Neste caso, a empresa cliente antecipa seus recebíveis, obtendo um valor total menor, sempre combinado entre as partes.

O que é factoring Trustee

As factorings trustee são empresas com portfólio mais recheado de soluções para as organizações clientes. O foco aqui é oferecer pacotes de serviços financeiros que vão além da compra de dívidas e títulos, transitando nos segmentos da gestão administrativa e consultoria financeira.

Dados do mercado de factoring no Brasil

Se você tem como objetivo abrir uma empresa de factoring, você deve ter em perspectiva o momento econômico do local (micro e macro) onde a empresa será implantada.

No caso, se falarmos do contexto econômico brasileiro, podemos inferir que se trata de um ambiente favorável a esse tipo de operação. Basta vislumbrarmos a situação das empresas desde que iniciou a pandemia, em março de 2020: queda de receita e alta necessidade de capital de giro e fluxo de caixa.

Assim, empresas de factoring podem conquistar uma posição privilegiada do mercado, ao oferecer às empresas em crise uma oportunidade de aquecer suas operações e se manterem vivas em um complicado contexto de mercado.

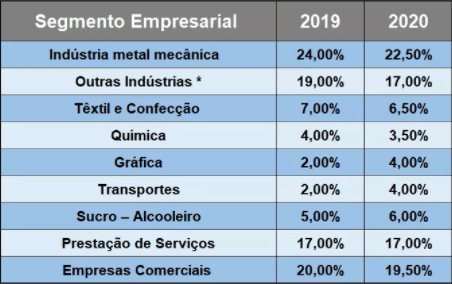

Um pouco de números: segundo a Anfac (da qual já falamos um pouco), em 2019 o mercado de factoring/fomento comercial movimentou mais de R$ 100 milhões. Além disso, há um domínio do segmento industrial como foco das operações, com quase 40% da carteira.

Outros segmentos também possuem representação nesse conjunto, embora com menos relevância. Confira na tabela abaixo, com dados extraídos da página oficial da Anfac.

Como lucrar com uma factoring

Serviços de fomento comercial podem não ser muito populares, mas a procura é bastante alta. Isso se deve principalmente porque as empresas preferem serviços que oferecem discrição, além do crédito rápido e certo.

Para conquistar um bom patamar de lucratividade, é importante ter como foco a construção de uma marca e de uma identidade reconhecível, o que ajuda muito a fincar o pé nesse mercado. Outro fator que faz a diferença é a fidelização, que pode garantir fluxo de recursos por muito tempo.

Assim, devemos entender que a lucratividade está intimamente atrelada à experiência que a empresa cliente tem com a factoring. Nesta conta entram atendimento personalizado, taxas atrativas e um pós-venda primoroso.

Questões legais para montar uma factoring

A atividade de fomento comercial não está devidamente coberta pela legislação atual do Brasil, mas tem regulação válida por meio de dispositivos que tratam o assunto de forma indireta.

Vamos conferir alguns tópicos legais sobre este assunto?

Cessão de crédito

A cessão de crédito e de direitos que ocorre nas operações de factoring devem seguir o que dispõe o Novo Código de Processo Civil (Lei nº 10.406/2002).

Regime Tributário

A empresa de factoring deve optar pelo regime tributário com base no Lucro Real. Para se adequar à lei, a apuração do CSLL com base no resultado ajustado é obrigatória.

Cadastro no Coaf

O Coaf (Conselho de Controle das Atividades Financeiras) é um órgão do governo que monitora operações financeiras com o objetivo de identificar possíveis fraudes e crimes no sistema econômico. É obrigatório que empresas de fomento comercial se cadastrem no Coaf.

Cadastro de clientes

Embora não seja uma disposição legal, é importante criar e manter um cadastro das empresas clientes e dos seus responsáveis, contendo todas as informações possíveis desses entes. Isso evita contratempos com a Receita Federal e outros órgãos.

Diferença entre factorings e outras operações financeiras

As atividades de factoring se assemelham muito às operações de tomadas de crédito, que são muito comuns no mundo empresarial. Afinal, as organizações precisam de recursos para se implantar e ter um fluxo de caixa que as permita funcionar, certo?

Porém, factoring não tem nada a ver com tomada de crédito nos moldes que conhecemos. Enquanto instituições financeiras oferecem soluções de crédito a juros (muitas vezes altos), que devem ser pagos em dado momento, empresas de factoring têm como compensação as dívidas a receber da empresa cliente.

Além disso, instituições que fornecem crédito puro e simples não possuem em seu escopo de atividades nenhum outro serviço como os de assessoria, gestão e cobrança que as factorings oferecem.

É um bom negócio montar uma factoring?

Sim! Uma factoring hoje, aos olhos das empresas, possui inúmeras vantagens em relação às operações de crédito tradicionais feitas pelos bancos e pelas financeiras.

A principal delas, claro, é o preço. Geralmente, o valor que a empresa cliente deixaria de receber se ela mesmo cobrasse pelos seus débitos é menor do que o praticado pelos financiamentos e linhas de crédito dos bancos.

Outro fator de atratividade que torna o factoring um bom negócio é a burocracia bastante reduzida — apesar da legislação que incide na operação.

Justamente por ser ágil e convidativo, além da boa lucratividade (sobre a qual já falamos), o factoring se mostra com grande potencial de mercado e cresce em números consideráveis. Ou seja: vale mesmo a pena investir nesse segmento!

Franquia de factoring vale a pena?

Apesar de exigir um investimento maior, abrir uma franquia de factoring tem uma vantagem muito saliente: o know-how de uma empresa que, provavelmente, possui muito conhecimento e quilometragem de mercado nas operações de fomento.

Vale aqui um cuidado especial na hora da escolha da franquia, pois se você não possui conhecimentos específicos sobre as operações financeiras que envolvem o fomento, o ideal é escolher uma franquia que ofereça assessoria nesse aspecto, bem como em todas etapas do processo de implantação da empresa.

Tendo em vista a alta complexidade que é característica da operação de fomento e a importância de uma marca consolidada, optar por uma franquia de factoring é uma decisão estratégica que pode fazer sentido para você, tudo vai depender do seu conhecimento e planejamento do negócio.

Divulgação é o cerne do negócio

Partindo do gancho da necessidade de se consolidar a marca e firmar posição na mente dos clientes, devemos pontuar a importância da comunicação e da divulgação dos serviços.

Nesse sentido, a produção de conteúdo se mostra ferramenta muito útil tanto para disseminar os conceitos, produtos e serviços da empresa, quanto para educar o público-alvo sobre o funcionamento da operação e seus principais benefícios.

Essencial frisar aqui que o público-alvo, no caso, é bem específico: pessoas jurídicas. Essa informação é muito importante de se ter em foco, pois não é toda estratégia de comunicação e conteúdo que tem a aderência necessária com esse público.

Entre as principais dicas nesses aspectos são: produção de blogposts e cartas de vendas com um tom adequado, trabalho com gestão de mídias sociais específicas (LinkedIn, por exemplo) e participação em eventos dos principais setores do mercado.

Tenha metas e determine indicadores de desempenho

Comunicação é investimento, bem como toda a operação da empresa de factoring. E de investimento espera-se que tenhamos bons números de lucratividade, certo?

Esse acompanhamento é fundamental para a saúde de qualquer empresa. Assim, você deverá definir metas a serem alcançadas por meio das ações estratégicas, verificar sua efetividade e desenhar mudanças, se necessário.

Mas quais metas é preciso definir? Aqui entram os indicadores, cuja seleção geralmente ficam a cargo dos gestores estratégicos da empresa. Uma empresa pode eleger metas em indicadores diferentes de uma outra, do mesmo segmento.

Vendas, fluxo de caixa e inadimplência são exemplos de indicadores dos quais se pode estabelecer metas. A partir desses números, tem-se representada a eficiência do negócio e se a empresa está dentro dos trilhos esperados.

Como descobrir o cliente ideal para factoring

Existem algumas definições gerais sobre tipos de clientes e suas qualificações que funcionam como ferramentas para podem ajudar sua empresa de factoring a definir quem é seu cliente e quais são as suas características.

No caso de empresas de factoring, as duas ferramentas desse tipo que mais possuem aderência ao segmento são Persona e ICP (Ideal Customer Profile).

Persona

A Persona é uma idealização semifictícia do cliente ideal de uma empresa. Ela Possui características que emulam a vida real, como nome, profissão, situação familiar, desejos e necessidades.

Apesar de serem dados reais, obtidos por meio de pesquisas, a pessoa em si é criada a partir dos direcionamentos dessas informações.

O foco da utilização da Persona é em ações de comunicação e marketing, uma vez que as informações trazidas são base para a criação de conteúdo relevante, abordagens em redes sociais, dentre outras estratégias.

Empresas de factoring têm na comunicação uma aliada importante na disseminação do conhecimento e educação dos seus potenciais clientes, o que faz da Persona ferramenta fundamental para utilização.

ICP — Ideal Customer Profile

O ICP, sigla em inglês cujo significado pode ter tradução livre de “Perfil Ideal de Cliente”, é um tipo de determinação de público que deriva do famigerado Público-Alvo, porém com um detalhamento maior.

Assim, enquanto o Público-Alvo tem como base informações demográficas e socioeconômicas, o ICP traz informações bastante específicas e importantes para uma empresa de factoring determinar seus públicos — que são sempre pessoas jurídicas.

Exemplos dessas informações são segmentação da empresa, estrutura, faturamento, potencial de crescimento e posicionamento de mercado. São informações muito importantes para uma operação como factoring, que tem foco específico em B2B.

Como prospectar clientes para factoring

Uma vez determinado o perfil do cliente ideal, eerge a demanda de identificá-lo no meio do denso caldo do mercado. A depender dos critérios e em condições normais, essa busca pode se tornar extremamente trabalhosa, e ainda não trazer resultados satisfatórios.

Uma estratégia que contribui para esse processo de prospectar clientes para factoring é investir em relacionamento e articulação.

Ações desse tipo incluem participação em eventos, atendimento personalizado, atuação em pós-venda, programa de indicações para empresas que já são clientes e marketing digital — é a “sopa” geral do marketing B2B.

Esse último tipo que mencionamos — marketing digital — merece uma atenção especial. Trata-se, aqui, da produção de conteúdo relevante, e-books, artigos de blog, todos com o objetivo de educar e captar leads.

Como utilizar esses dados

Já temos aqui um ótimo material, na forma de um montante de dados sobre possíveis clientes. Mas, embora sejam informações qualificadas e muito valiosas, esses dados sozinhos não fazem muita coisa. É preciso estabelecer uma abordagem em cima deles!

Estratégias básicas nesse sentido tomam forma como contatos simples por telefone ou por e-mail. Neste último caso, temos o cold mail, que é aquela mensagem que enviamos para fins de divulgação, sem que o destinatário tenha solicitado.

Visitas presenciais também são uma ferramenta que se inclui nessa estratégia básica, mas que precisa de certos cuidados. É de bom tom agendar com antecedência e perguntar se há preferência entre reuniões presenciais ou em modo remoto.

Outra forma de utilização desses dados é fazer anúncios patrocinados em plataformas de negócios nas redes sociais. O Facebook é uma boa opção nesse caso, pois oferece inúmeras funções, além de integrar-se com o Instagram.

Em linhas gerais, esse montante de dados tem muita serventia em quaisquer tipo de estratégias de prospecção. As ideias que trouxemos aqui são apenas sugestões, e você pode optar por qualquer modalidade de prospecção que existe no mercado — e são muitas!