Chegou recentemente ao Brasil a tecnologia que permite a realização de pagamentos instantâneos entre pessoas físicas, jurídicas e entidades governamentais. Efetivar transferências em poucos segundos pode ser atrativo, mas o PIX para empresas é realmente viável para o mundo dos negócios?

Tudo leva a crer que sim, já que a perspectiva é que o recurso seja mais rápido e prático que as modalidades atuais e custe menos que a emissão de um boleto ou o dinheiro físico no caixa.

Esse novo arranjo de pagamentos tem tudo para transformar a forma como organizações e consumidores movimentam seus recursos. Com o PIX, barreiras como horário comercial e dias úteis ficarão no passado. E essas são apenas algumas vantagens iniciais.

O PIX já é uma realidade. Agora, como adaptá-lo a qualquer modelo de negócio e participar dessa transição financeira da melhor forma? Acompanhe o texto que criamos especialmente para essa tarefa!

O que é o PIX e como ele funciona?

Como já mencionamos, o PIX é uma modalidade de pagamento instantânea, uma tendência econômica de escala global. As transações são rápidas, levando entre 2 e 3 segundos para conclusão de todo o processo, do primeiro clique até a entrada do dinheiro na conta.

PIX não é uma abreviação de sigla, como ocorre com a TED (Transferência Eletrônica Disponível). Seu nome foi uma criação do Banco Central e remete ao pixel, um ponto luminoso, pequeno, simples e relacionado à tecnologia.

Anunciado pela instituição em fevereiro de 2020, o novo recurso tem previsão de inauguração no dia 16 novembro. O cadastro para utilizar o novo meio de pagamento está disponível desde o dia 5 de outubro, de modo que os usuários se acostumem com o sistema antes do lançamento oficial.

A instalação do PIX para empresas será obrigatória para instituições financeiras e empresas com mais de 500 mil clientes cadastrados. Contudo, seu uso será relevante para qualquer modelo de negócio, uma vez que terá um custo por transação menor do que o das demais modalidades.

A ideia inicial do governo é popularizar o sistema de tal forma que onde existir uma transação financeira, existirá também o PIX. Seu uso pode se adaptar a todo tipo de empresa: das pequenas às grandes, das conservadoras às arrojadas. Para ter uma noção melhor da versatilidade, o novo arranjo de pagamentos pode ser utilizado em:

- pedágios;

- postos de gasolina;

- varejo online e físico;

- transporte público;

- estabelecimentos médicos;

- serviços de entretenimento (cinemas, estádios, teatros);

- negócios do segmento B2B (comércio entre empresas);

- quitação de impostos e tributos;

- entre outros.

Não existe um valor mínimo para pagar ou receber um PIX, logo, é possível utilizá-lo em vendas de produtos de ticket mais baixo. Também não tem restrições de horário, podendo ser efetuado ao longo das 24 horas, em sábados, domingos e feriados.

A utilização do PIX, na prática

Assim como os demais meios, o PIX será gerido pelo Banco Central e processado através do Sistema de Pagamentos Instantâneos, o SPI. O serviço, portanto, não será vinculado a nenhum banco ou fintech específica e você terá acesso a partir do seu próprio banco e conta.

Ao se cadastrar no sistema sua empresa receberá uma Chave PIX, algo parecido com um apelido, codificado para identificar o usuário do sistema.

Por meio dessa chave — que pode ser o número de CNPJ, CPF, celular, e-mail ou um código gerado aleatoriamente — o usuário pode efetuar e receber pagamentos, sem digitar todos os dados do remetente e destinatário da transação.

É possível registrar várias chaves por conta. No caso de pessoas físicas, o limite é de até 5 chaves por conta titular. Já as empresas poderão cadastrar até 20 chaves e atribuí-las a usuários diferentes, desde que essas pessoas tenham permissão de acesso cadastrada no banco em questão.

Para efetuar um pagamento ou receber pelo PIX, basta informar essa chave no momento da transação, ou ainda fazer a leitura de um QR Code via celular, recurso que será disponibilizado pela plataforma do banco no momento da transação.

Como fazer e receber pagamentos nessa modalidade?

Para os gestores que desejarem adotar o PIX para empresas é possível fazer uso da modalidade na instituição financeira onde já se tenha cadastro, de forma direta, ou contratar o serviço de intermediação e integração ERP com um parceiro especializado, conhecido como API.

A vantagem do gerenciador API é a possibilidade de otimizar o processo de venda e integrar as movimentações com PIX às rotinas da empresa. Útil para quem movimenta um grande volume de pagamentos e recebimentos.

O serviço API disponibilizará um QR Code para cada venda, e o empresário, por sua vez, deve apresentá-lo ao consumidor, seja por um monitor, painel ou qualquer outro recurso visual do estabelecimento.

O cliente executa a leitura desse código em seu celular e tem o valor da compra debitado da conta-corrente. Simultaneamente, a empresa também recebe a informação do crédito que acabou de receber e pode, através de uma interface própria, liberar a compra, a catraca ou qualquer outro mecanismo de acesso ao produto ou serviço.

O sistema permite uma série de integrações para lojas físicas e e-commerces. É possível, por exemplo, atrelar o número de pedido ou da nota fiscal ao QR Code, deixando a conciliação dos recebimentos ainda mais eficiente. Verifique se a empresa que pretende contratar já oferece o recurso.

O Pix para micros e pequenas empresas

Se você tem um pequeno negócio ou trabalha com poucas transações, mas de valor elevado, o PIX também vai funcionar. Neste caso, não é obrigatório ter um sistema API nem investir em aplicações caras.

Algumas instituições de pagamentos têm trabalhado em aplicativos (APPs) onde o empreendedor, com o celular em mãos, consegue gerar o QR Code na tela e apresentar para o cliente fazer a leitura. A empresa pode enviar pagamentos via PIX utilizando a mesma tela.

Qual a vantagem então do PIX para essas empresas? Podemos citar a modernização do negócio — uma forma de manter a competitividade — a possibilidade de pagar e receber a qualquer momento e não gerar mais um motivo de perda de vendas, como algumas delas.

Quais as diferenças entre o PIX e outros meios de pagamento?

O diferencial chave do PIX em comparação com outras modalidades — TED, DOC, transferência entre contas — é o tempo de processamento do crédito. Quando falamos de vendas a varejo, com grande volume de clientes e transações, receber pelas modalidades convencionais fica bem complicado.

Com o PIX serão necessários de 2 a 3 segundos para que o pagamento seja realizado. Logo, seu negócio efetuaria centenas de recebimentos antes mesmo da primeira TED ser compensada.

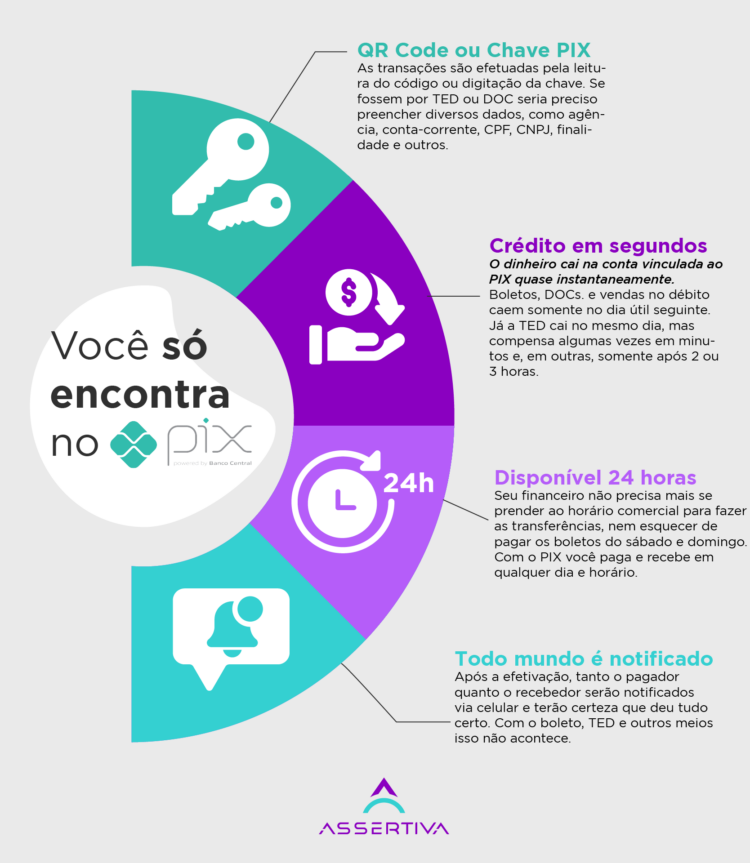

O funcionamento das outras modalidades você provavelmente já conhece. Contudo, preparamos um infográfico para ajudar a compreender os diferenciais entre elas e esse novo meio de pagamento, o PIX:

Quais as 5 principais vantagens do PIX para as empresas?

O novo sistema de pagamentos instantâneos do BC promete tornar a vida do cidadão brasileiro mais rápida e prática, mas não somente para esse grupo.

O PIX tem potencial para otimizar setores, a rotina de recebimentos, o fluxo de caixa e a gestão financeira das pessoas jurídicas. Veja os 5 pontos a seguir e entenda como isso é possível:

1. Segurança

Se negociar com dinheiro físico já era arriscado em função dos frequentes furtos e roubos, o ano de 2020 mostrou como ele pode ser um risco em potencial também para a saúde. Com a popularização do PIX, o Banco Central estima que as transações com moeda corrente diminuam ainda mais.

Além disso, o PIX para empresas conta com os mesmos critérios de segurança das outras modalidades de transferência eletrônica e é regido conforme os parâmetros da Lei Complementar n.º 105 e a Lei Geral de Proteção de Dados (LGPD).

2. Praticidade

O PIX estará disponível no seu banco e não exige intermediários entre empresa e cliente, como ocorre nas operações com cartão de crédito. O valor será liberado em poucos segundos, compondo o saldo para efetuar seus pagamentos do dia, se preciso.

Por falar nisso, o processo de pagamento a fornecedores ficará ainda mais rápido, afinal, não vai ser preciso digitar e conferir tantos dados para efetuar as transferências.

3. Competitividade

É importante oferecer diversos meios de pagamento ao cliente, caso contrário, as chances de perder vendas, infelizmente, aumentam.

Caso seu concorrente adote o sistema — o que é bem provável — você pode perder um percentual da carteira dos clientes que derem preferência ao PIX para ele, além de ficar atrás no quesito de experiência do consumidor e inovação tecnológica.

4. Economia

As tarifas de emissão das TEDs e DOCs são elevadas e representam uma boa fatia dos gastos dessa natureza no balancete, a menos que a empresa tenha um excelente pacote de serviços com o banco.

Embora o Bacen não tenha ainda publicado uma tabela de valores, a promessa é que o PIX seja infinitamente mais barato que as outras modalidades. Para as pessoas físicas, o serviço será gratuito.

5. Agilidade

Se a aprovação do pagamento fica mais rápida, todos os setores da empresa tendem a ganhar maior dinamismo, incluindo o logístico. Com a preparação e envio mais rápido do produto, a satisfação do consumidor também aumenta.

Esse é somente o começo. Imagine como o PIX vai agilizar o pagamento de tributos, salários e fornecedores. Você perceberá também uma redução na emissão dos boletos.

O PIX é mesmo seguro?

A segurança do sistema PIX está na chave de endereçamento. Seja com chaves aleatórias ou atreladas a algum dado do proprietário, a transferência é permeada por diversas camadas de autenticação que tornam cada transação e destinatários únicos.

A ideia das duas partes receberem uma mensagem da instituição financeira confirmando a transação torna o PIX consideravelmente seguro.

Entretanto, é preciso continuar atento às fraudes, como recebimento de e-mails ou mensagens falsas de estelionatários induzido a empresa a efetivar um PIX em uma conta laranja, se passando por algum fornecedor conhecido.

Assim como ocorre com os boletos falsificados, a melhor saída é sempre conferir atentamente o endereço de e-mail ou o telefone de quem o contratou. Só faça o pagamento quando tiver certeza de quem é o portador do QR Code ou chave PIX.

Fora isso, o pagamento por PIX é relativamente seguro. Outra vantagem do modelo é a possibilidade de coletar informações do pagador — dentro dos critérios da LGPD — via integração com os sistemas APIs. O recurso pode ser aproveitado no futuro como uma forma adicional de validação cadastral, pelo menos é o que a gente espera!

Agora que você entendeu melhor como funciona o PIX para empresas, seria interessante levantar os recursos e tecnologias necessárias para já deixar o sistema em pleno funcionamento para a data de lançamento.

Afinal, as tendências econômicas e de comportamento apontam que essa será uma forma de pagamento que veio para ficar. Inclua o seu negócio nas novas facilidades e oportunidades que surgirão a partir do sistema.

Como agregar novas tecnologias para dinamizar o negócio?

Inovação pede inovação. Assim como o PIX, o reconhecimento facial é uma alternativa de validação cadastral e prevenção a fraudes que tem tudo para crescer no país. Para entender a tecnologia e como adaptá-la para o crescimento da sua empresa, clique aqui e acompanhe nosso artigo!